大手携帯キャリアはスマホだけでなく、独自のクレジットカードサービスを展開しているところがほとんどです。

これらキャリアのクレジットカードとスマホを組み合わせて使う場合、一番お得になる携帯キャリアはどこなのでしょうか?

今回はドコモ・au・ソフトバンク・楽天4つのキャリアが提供しているクレジットカード・プリペイドカードを紹介し、それぞれの特徴やサービスを比較していきます。

乗り換える携帯キャリアに悩んでいる方、クレジットカードの入会に悩んでいる方はぜひチェックしてみてください!

- dカード GOLD・dカード GOLD U・dカード PLATINUMは端末補償が手厚い

- au PAY ゴールドカードは利用料金から最大11%のポイント還元(2024年2月付与分からは10%還元)

- ソフトバンクはプリペイドカードのみで特典が少なめ

- 楽天はインターネットサービスが豊富でポイントがためやすい

| 項目 |  |  |  |  |

|---|---|---|---|---|

| カード名 | dカード GOLD | dカード GOLD U | dカード PLATINUM | dカード |

| 年会費 | 11,000円(税込) | 3,300円(税込) | 29,700円(税込) | 永年無料 |

| 還元率※1 | 1% ドコモ料金: 10% | 1% ドコモ料金: 5%※4 | 1% ドコモ料金: 最大20% | 1% |

| ケータイ補償※2 | 最大12万円分 | 最大10万円分 | 最大20万円分 | 最大1万円分 |

| 入会& 利用特典※3 | 最大7,000P | 最大7,000P | 最大20,000P | - |

| 公式サイト | 詳細へ | 詳細へ | 詳細へ | 詳細へ |

【dカード GOLD / dカード PLATINUM還元特典】 ※1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。 ※2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。 ※3ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。 -------------------------- 【dカード GOLD U還元特典】 ※1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。 ※2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。 ※3ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。 ※4 家族カードは本特典の対象外になります。 |

||||

- 18歳以上の学生から申込可能に

- 会員数が1,000万人突破

- 券面がリニューアル(選べる3デザイン)

- カード情報の裏面印字でセキュリティ面にも配慮

- 環境に配慮したリサイクル素材を使用

- 利用速報通知・利用制限通知が届く

dカード GOLDの

dカード GOLDの特典・キャンペーンを見る

携帯キャリアのクレジットカードでおすすめなのは?

結論、携帯キャリアのクレジットカードで最もおすすめなのは、dカードです。

dカードの種類とそれぞれの特徴は、以下の通りです。

| 項目 |  |  |  |  |

|---|---|---|---|---|

| カード名 | dカード GOLD | dカード GOLD U | dカード PLATINUM | dカード |

| 年会費 | 11,000円(税込) | 3,300円(税込) | 29,700円(税込) | 永年無料 |

| 還元率※1 | 1% ドコモ料金: 10% | 1% ドコモ料金: 5%※4 | 1% ドコモ料金: 最大20% | 1% |

| ケータイ補償※2 | 最大12万円分 | 最大10万円分 | 最大20万円分 | 最大1万円分 |

| 入会& 利用特典※3 | 最大7,000P | 最大7,000P | 最大20,000P | - |

| 公式サイト | 詳細へ | 詳細へ | 詳細へ | 詳細へ |

【dカード GOLD / dカード PLATINUM還元特典】 ※1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。 ※2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。 ※3ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。 -------------------------- 【dカード GOLD U還元特典】 ※1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。 ※2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。 ※3ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。 ※4 家族カードは本特典の対象外になります。 |

||||

dカードは、年会費無料のレギュラーカードから、特典や付帯サービスが充実しているdカード GOLD・dカード GOLD U・dカード PLATINUMから選ぶことができます。

特にdカード GOLD・dカード GOLD U・dカード PLATINUMに付帯している最大10〜20万円のケータイ補償が大きなメリットです。

昨今ではスマホの端末代金が年々高くなっているため、高額なハイスペックスマホを長く利用したい方に安心のサービスといえるでしょう。

また、ネットショッピングなどを利用するなら、貯めるポイントを1種類に絞るのもおすすめです。

さまざまな決済にキャリアのクレジットカードを使えばポイントが多く貯まりますし、スマホ代の支払いに充当して月額負担を減らすことも可能でしょう。

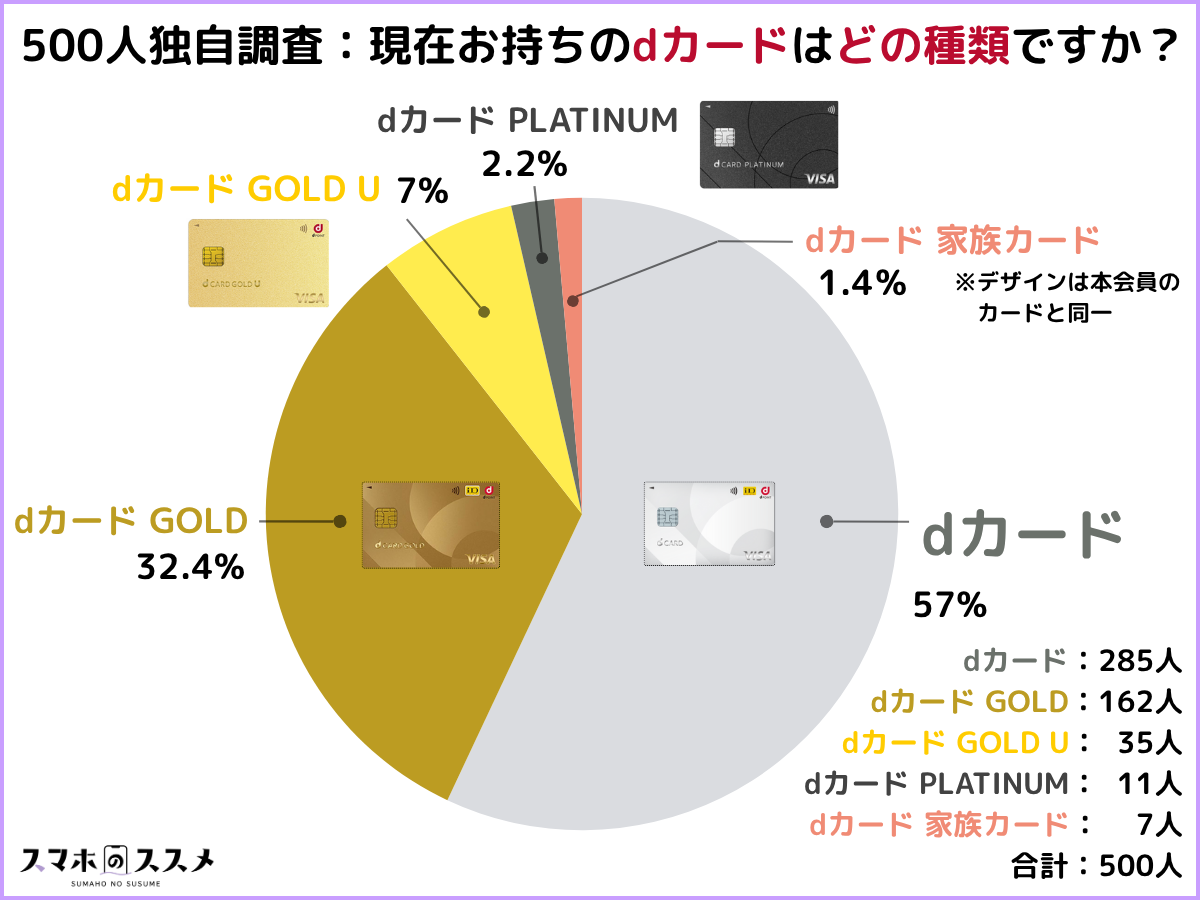

ドコモユーザーにおすすめのクレジットカードはdカード

ドコモのクレジットカードとして代表的なのは、やはりdカードでしょう。

dカードは種類が豊富で特典が多いのが特徴です。

そんなdカードは、お得なクレジットカードの候補として外せません。

ドコモでは、主に4つのクレジットカード+プリペイドカードサービスを展開しています。

それぞれのクレジットカード・プリペイドカードにどんな特徴があるのかを見ていきましょう。

| カード名 | 年会費 | 入会条件 |

|---|---|---|

| dカード | 永年無料 | ・満18歳以上であること(高校生を除く) ・個人名義であること ・ご本人名義の口座をお支払い口座として設定いただくこと ・その他ドコモが定める条件を満たすこと |

| dカード GOLD | 11,000円 | ・満18歳以上(高校生を除く)で、安定した継続収入があること ・個人名義であること ・ご本人名義の口座をお支払い口座として設定いただくこと ・その他ドコモが定める条件を満たすこと |

| dカード プリペイド | 無し | ・12歳以上の方(中学生以上)であること ・dアカウントを持っていること |

dカード

- 年会費永年無料

- 買い物で還元率1%分のdポイントが貰える

- 学生や主婦でも作りやすい

dカードはドコモのクレジットカードの中でもランクが低いカードであるため、年会費が掛かりません。

しかし、ランクが低くてもショッピングの際に還元率1%分のdポイントが貰えるのは強みです。

受け取ったdポイントは1ポイント=1円として使えるので、ちょっとした買い物ならポイントでまかなえるかもしれません。

また、カードのランクの低さによって審査に通りやすい点も特徴です。

収入源があり、かつ審査の条件を満たしていれば、審査通過は難しくないでしょう。

dカード GOLD

- ドコモ料金の支払額の10%を還元(税抜1,000円につき100ポイント)

- 買い物で1%分のdポイントが貰える

- 特典の種類が豊富かつ豪華

ドコモのケータイ/ドコモ光の利用料金をdカード GOLDで支払うと、支払額の10%がdポイントで還元されます。

仮に年に10万円分のドコモ料金を支払えば、合計で10,000円分が還元されるので非常にお得です。

dカードの10倍のポイント還元となるため、ドコモ利用者にはdカード GOLDをおすすめします。

その他ラウンジ使用が無料になるなどお得な特典が盛りだくさん!

年会費が11,000円掛かるのとdカードに比べて審査が厳しいのがネックですが、それを差し引いてもdカード GOLDには入会するメリットがあります。

dカード GOLDは年会費11,000円で、豊富な特典を受けられる人気のカードです。 しかし年会費の元が本当に取れるのか...

dカード GOLD U

- 18〜29歳限定の若者向けのGOLDカード

- 条件達成で年会費3,300円が実質無料になる

- ドコモ料金の支払額の5%ポイント還元

dカード GOLD Uは、年会費3,300円で18〜29歳の若者を対象にしたdカードです。

「満22歳以下」「年間30万円以上の利用」「対象プランの契約」のいずれかの条件を満たすと年会費が実質無料になります。

年会費がお得なだけでなく、ドコモの利用料金の5%分のdポイントが還元されるため、ドコモユーザーならお得に利用できるでしょう。

最大10万円のケータイ補償や国内・ハワイの主要空港ラウンジが無料で利用できるなど、通常のdカード GOLDと遜色ないサービスも充実しています。

「GOLDカードを持ってみたい」「dポイントをお得に貯めたい」という10代後半から20代の方におすすめのクレジットカードです。

dカード PLATINUM

- ドコモ料金の支払額の最大20%をポイント還元(税抜1,000円ごとに200ポイント)

- 年間の累計利用金額に応じて最大40,000円分のクーポンが進呈

- 購入から3年間最大20万円のケータイ補償が付帯

dカード PLATINUMは、ドコモが提供している年会費29,700円のプラチナカードです。

年会費は高いですが、入会初年度はドコモのスマホ・光回線などの利用料金の20%が還元されるため、dカードGOLDよりもお得にポイントが貯められます。

また、前年の利用金額に応じて最大40,000円分の特典が受けられるため、毎月クレジットカード決済が多い方は、年会費以上にお得に利用できるでしょう。

購入から3年間最大20万円のケータイ補償やレストラン優待(招待日和)など、プラチナカードならではの豪華な特典が充実しています。

ただ買い物で利用するだけでなく、さまざまな特典を利用してみたい方におすすめのクレジットカードです。

dカード プリペイド

- 審査が無い

- お金の使いすぎを防げる

- dポイントが200円につき1ポイント貯まる

dカード プリペイドは厳密にいえばクレジットカードではないため、申し込みの際に審査がありません。

またあらかじめカードにお金をチャージして使う仕様となっており、必然的にお金の使い過ぎも防げるでしょう。

さらに、通常のdカードと同じくショッピングで利用すればdポイントが貯まります。

そのため、お得にお買い物をしたい方にもおすすめのカードです。

ドコモ×dカードの組み合わせを比較

| カード名 | dカード | dカード GOLD | dカード GOLD U | dカード PLATINUM |

|---|---|---|---|---|

| 年会費 | 永年無料 | 11,000円 | 3,300円 | 29,700円 |

| 通常ポイント還元 | 100円につき1ポイント | |||

| ドコモ料金の還元 | 1,000円(税抜)につき10ポイント | 1,000円(税抜)につき100ポイント | 1,000円(税抜)につき50ポイント | 1,000円(税抜)につき200ポイント ※2年目以降は条件達成で10〜20%還元 |

| dカードケータイ補償 | 購入後1年間 最大10,000円 | 購入後3年間 最大100,000円 | 購入後3年間 最大200,000円 |

|

| dカードお支払割 | 月額187円割引 | |||

| ドコモ料金ポイント充当 | 〇(期間・用途限定は×) ※dポイントクラブから充当 |

|||

| その他 | ・特約店でのポイントアップ | |||

ドコモの通信回線と組み合わせて使うならdカード・dカード GOLD・dカード GOLD U・dカード PLATINUMの4つの選択肢があります。

「dカードお支払い割」の割引を受けるだけであれば、どのdカードを選んでも問題ありません。

しかし、ドコモやドコモ光の利用料金に対するポイント還元が少ないため、毎月のご利用金額が高い方は、dカード GOLDやdカード PLATINUMがおすすめです。

また、dカード GOLD(GOLD Uを含む)は最大10万円、dカード PLATINUMは最大20万円のケータイ補償が付帯するため、ハイスペックスマホを購入する方にもメリットがあるでしょう。

ドコモ料金の支払いには、dポイント(期間・用途限定)が充当できないため、dカードの選択は「ドコモ料金からの還元」と「dカードケータイ補償」を軸に考えるのがおすすめです。

| 項目 |  |  |  |  |

|---|---|---|---|---|

| カード名 | dカード GOLD | dカード GOLD U | dカード PLATINUM | dカード |

| 年会費 | 11,000円(税込) | 3,300円(税込) | 29,700円(税込) | 永年無料 |

| 還元率※1 | 1% ドコモ料金: 10% | 1% ドコモ料金: 5%※4 | 1% ドコモ料金: 最大20% | 1% |

| ケータイ補償※2 | 最大12万円分 | 最大10万円分 | 最大20万円分 | 最大1万円分 |

| 入会& 利用特典※3 | 最大7,000P | 最大7,000P | 最大20,000P | - |

| 公式サイト | 詳細へ | 詳細へ | 詳細へ | 詳細へ |

【dカード GOLD / dカード PLATINUM還元特典】 ※1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。 ※2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。 ※3ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。 -------------------------- 【dカード GOLD U還元特典】 ※1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。 ※2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。 ※3ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。 ※4 家族カードは本特典の対象外になります。 |

||||

auユーザーにおすすめのクレジットカードはau Pay カード

クレジットカードブランドとして外せないauは、au Pay カードを中心に幅広いカードを用意しています。

特徴自体はdカードと似ているものが多いですが、やはりauならではの特典もあるのでチェックしたい所です。

auの代表的なクレジットカードは以下に挙げる3種類です。

それぞれのクレジットカードの特徴について見ていきましょう。

| カード名 | 年会費 | 入会条件 |

|---|---|---|

| au PAY カード | 永年無料 | ・個人でご利用のau IDを持っていること ・満18歳以上(高校生除く)であること ・ご本人さままたは配偶者に定期収入のある方であること |

| au PAY ゴールドカード | 11,000円 | ・個人でご利用のau IDを持っていること ・満20歳以上(学生、無職、パート・アルバイト除く) ・ご本人さままたは配偶者に定期収入のある方であること |

| au PAY プリペイドカード | - | ・au IDを持っていること |

au PAY カード

- 年会費無料

- ポイント還元率1%

- 旅行保険や買い物保険が付いてくる

年会費無料で、なおかつクレジットカードで支払った金額の1%が還元される点はdカードと一緒です。

それに加えて、au PAY カードには「海外旅行安心保険」と「お買い物安心保険」が付いてきます。

前者は海外旅行でトラブルに見舞われた際に、後者は購入した商品が壊れてしまった際に金銭的な保証を行うものです。

お買い物安心保険はdカードと同じく年間100万円ですが、海外旅行安心保険にdカードの「29歳以下」のような年齢制限はありません。

もちろん、年会費無料なので審査があまり厳しくない点もポイントです。

au PAY ゴールドカード

- auの利用料金支払いで最大11%ポイント還元

(2024年2月付与分からは10%還元) - au Payへのチャージで1%ポイント還元

- au系のサービス利用で還元率増加

au PAY ゴールドカードは、毎月のau通信料とauひかりなどの固定回線の利用額1,000円(税抜)毎に100Pが還元されるのが強みです。

この10%ポイントは通常の1%ポイントとは別に還元されるため、au携帯電話料金のポイント還元率は最大11%となります。

さらに、au PAY 残高へのチャージやau系サービスの利用でポイントを効率よく貯めることができるのも嬉しいポイント。

au Payやau系のサービスを利用する機会が多い方には一番オススメのクレジットカードです。

au PAY プリペイドカード

- 審査なしで申し込み可能

- Pontaポイントが貯まる

- スマホで簡単にチャージできる

チャージ方式のプリペイドカードのため、クレジットカードのような審査はありません。

それでいて、決済に利用すればクレジットカードと同じようにPontaポイントが貯まるのがとてもお得です。

あらかじめチャージした金額以上は決済できないため、お金の使いすぎも防げます。

さらに、スマホから簡単にチャージできる手軽さも魅力です。

au×au PAY カードの組み合わせを比較

| カード名 | au PAY カード | au PAY ゴールドカード | au PAY プリペイドカード |

|---|---|---|---|

| 年会費 | 永年無料 | 11,000円 | - |

| 通常ポイント還元 | 100円につき1ポイント | 200円につき1ポイント | |

| au料金の還元 | au携帯電話利用料(税抜)の1%を還元 | au携帯電話利用料(税抜)の11%を還元 (2024年2月付与分からは10%還元) | 支払い設定不可 |

| au料金ポイント充当 | 〇 ①3,000ポイントコース(毎月500円分×6カ月) ②6,000ポイントコース(毎月1,000円分×6カ月) ③12,000ポイントコース(毎月2,000円分×6カ月) |

||

| その他 | - | ・au PA残高へのチャージで+1% ・au PAY マーケット利用で最大9%など | - |

au PAY カードで貯まるPontaポイントにはdポイントのような期間限定ポイントがないため、au利用料金への充当のハードルが低くなっています。

一般カードのau PAY カードに対して、au PAY ゴールドカードはau料金からの最大11%還元という特典が付帯します。

またau PAY 残高へのチャージで+1%やau PAY マーケットの利用で最大9%など関連サービスの利用で高額なポイント還元を狙えます。

ドコモのようなケータイ保証は付帯していませんが、ポイント還元率と充当の利便性ならau PAY ゴールドカードの方が優れているでしょう。

Pontaポイントを使えるお店も多いので、ポイント運用を積極的に行えばauとの組み合わせが間違いなくお得です。

ソフトバンクユーザーにおすすめのクレジットカードはない

携帯ブランドとして有名なソフトバンクですが、実は今の時点でソフトバンクのクレジットカードはありません。

そのため、携帯キャリアのおすすめクレジットカードの候補から外れます。

もしクレジットカードからキャリアを選ぶとしたら、ドコモ・au・楽天の3択になるでしょう。

クレジットカードこそありませんが、代わりに専用のプリペイドカードが用意されています。

以下では、そんなソフトバンクのプリペイドカードについて見ていきましょう。

| カード名 | 年会費 | 入会条件 |

|---|---|---|

| ソフトバンクカード | 永年無料 | ・ソフトバンクまたはワイモバイルの回線契約があること |

- 利用金額200円ごとに1ポイントが貯まる

- チャージ形式なので使いすぎを防げる

- ソフトバンクまたはワイモバイルの回線契約があれば申し込み可能

dカードやau Pay カードと同じく、利用金額に応じてポイントが還元されるのが強みです。

またプリペイドカードのため、事前にチャージすることでお金の使い過ぎを防げます。

もちろん審査は不要で、ソフトバンクまたはワイモバイルの回線契約があれば誰でも申し込める手軽さも魅力です。

楽天モバイルユーザーにおすすめのクレジットカードは楽天カード

楽天モバイルは格安SIMとしてスタートし、2020年4月には第4のキャリアとしてサービスを開始しています。

そんな楽天ではCMでも目にする機会の多い楽天カードを取り扱っています。

楽天グループがインターネット関連サービスで成長して来ただけあり、様々なサービスでポイント還元を受けられるのが特徴です。

楽天では10種類以上のカードを提供していますが、基本機能で主要となるのは上記の3つのカードです。

それぞれのクレジットカードにどんな特徴があるのかを見ていきましょう。

| カード名 | 年会費 | 入会条件 |

|---|---|---|

| 楽天カード | 永年無料 | ・18歳以上の方(高校生の方は除く)なら誰でも申し込み可能 ※一定の収入審査はあり |

| 楽天ゴールドカード | 2,200円 | ・20歳以上 (楽天ゴールドカード独自の審査基準により発行) |

| 楽天プレミアムカード | 11,000円 | ・原則として20歳以上の安定収入のある方 (楽天プレミアムカード独自の審査基準により発行) |

楽天カード

- 年会費永年無料

- 楽天モバイルの支払い、買い物で還元率1%分のポイント

- 楽天市場利用でポイント+2倍

年会費無料の楽天カードは、楽天モバイルの支払いや買い物で100円につき1ポイントが還元されます。

楽天モバイルでは期間限定ポイントも1ポイント=1円として充当できるため、ポイントを使う際にも便利です。

楽天市場利用で常時ポイント+2倍となるのはもちろん、キャンペーンや楽天関連サービスの利用でポイント還元率を高めることもできます。

楽天市場でのお買い物や関連サービスの利用が多いなら、ドコモ・auより多くのポイント還元を狙えるのではないでしょうか。

楽天ゴールドカード

- 年会費2,200円のゴールドカード

- ポイント還元率1%、楽天サービス利用でポイント倍増

- 他社ゴールドカード並みの旅行保険が付いてくる

年会費2,200円となる楽天ゴールドカードは、通常の楽天カードより高ポイント還元を狙えます。

通常のポイント還元率は1%ですが、楽天市場・楽天ブックスでは誕生日月利用でポイント還元率が最大4倍になります。

また、空港ラウンジの利用が年間2回まで無料、海外旅行傷害保険最大2,000万円など他社ゴールドカードに劣らない特典も付帯します。

旅行や出張などに出かける機会が多いなら、通常の楽天カードよりさらにお得にできるでしょう。

楽天プレミアムカード

- ポイント還元率1%、関連サービスで還元率倍増

- 海外・国内の旅行保険が付いてくる

- 年間300万円までの動産保険でお買い物も安心

年会費11,000円が必要となる楽天プレミアムカードは、他社ゴールドカード以上の特典が付帯します。

ポイントの還元率は通常1%ですが楽天市場では+4倍、その他関連サービスでもポイントアップが提供されています。

特に注目したいのは海外・国内旅行傷害保険の他に動産保険も付帯している点で、購入した商品に不備があった場合も安心です。

楽天関連サービスの利用が多いなら、楽天ゴールドカード以上にポイントを貯めることができるでしょう。

楽天モバイル×楽天カードの組み合わせを比較

| カード名 | 楽天カード | 楽天 ゴールドカード | 楽天 プレミアムカード |

|---|---|---|---|

| 年会費 | 永年無料 | 2,200円 | 11,000円 |

| 通常ポイント還元 | 100円(税抜)につき1ポイント | ||

| 楽天料金の還元 | 100円(税抜)につき楽天ポイント1ポイント | ||

| 楽天料金ポイント充当 | 〇 1ポイント=1円 |

||

| その他 | ・関連サービスでのポイントアップあり ・ゴールド・プレミアムは倍率アップ |

||

楽天カードの場合、楽天モバイルからのポイント還元は一律100円(税抜)につき1ポイントです。

このため、楽天モバイルを中心とした利用を考えているなら年会費無料の楽天カードでも十分です。

しかし、ゴールドカード・プレミアムカードはそれぞれ楽天市場や楽天関連サービスでのポイントアップが期待できます。

旅行での傷害保険も付帯するため、より幅広い用途で利用するならゴールドカード・プレミアムカードがおすすめです。

各種関連サービスで貯まったポイントは、楽天モバイルの利用料金に1ポイント=1円として充当できます。

携帯キャリアとクレジットカードの組み合わせでよくある質問

最後に、携帯キャリアとクレジットカードの組み合わせでよくある質問に回答していきます。

気になる項目がある方は、ぜひこちらもチェックしてみてください。

携帯料金の支払いで一番ポイントが貯まるクレジットカードは?

携帯料金の支払いで一番ポイントが貯まるクレジットカードは、au Pay ゴールドカードです。

2024年1月まではau携帯料金や光回線の支払いで11%が還元されるので、au料金の支払いで貯まるポイントだけで年会費がペイできるでしょう。

通常カードとゴールドカードはどっちがお得?

ポイント還元率が高く、様々な特典も付帯するゴールドカードがお得です。

しかしゴールドカードは年会費がかかるため、ゴールドカードの特典を十分に活用できない場合は逆に損をする可能性があります。

自身の携帯料金の支払い額や付帯特典を確認して、年会費を支払っても得だと判断できたらゴールドカードを申し込んでみてはいかがでしょうか。

携帯キャリアとクレジットカードは合わせるべき?

dカード GOLD、もしくはau Pay ゴールドカードを利用している方は、携帯キャリアも合わせることをおすすめします。

その理由としては、上記2つのゴールドカードは携帯料金の支払いのポイント還元率が高く、それだけで年会費をペイできる可能性があるためです。

年会費実質0円でゴールドカードの特典を利用できるので、au・ドコモユーザーの方はぜひ合わせて利用してみてください。

携帯キャリアのクレジットカードは比較がおすすめ

今回は、携帯キャリアのクレジットカードの比較を行いました。

- dカード GOLD・dカード GOLD U・dカード PLATINUMは端末補償が手厚い

- au PAY ゴールドカードは利用料金から最大11%のポイント還元(2024年2月付与分からは10%還元)

- ソフトバンクはプリペイドカードのみで特典が少なめ

- 楽天はインターネットサービスが豊富でポイントがためやすい

大手キャリア4つのクレジットカードの中では、ドコモのdカードが最も手厚い補償を提供しています。

| 項目 |  |  |  |  |

|---|---|---|---|---|

| カード名 | dカード GOLD | dカード GOLD U | dカード PLATINUM | dカード |

| 年会費 | 11,000円(税込) | 3,300円(税込) | 29,700円(税込) | 永年無料 |

| 還元率※1 | 1% ドコモ料金: 10% | 1% ドコモ料金: 5%※4 | 1% ドコモ料金: 最大20% | 1% |

| ケータイ補償※2 | 最大12万円分 | 最大10万円分 | 最大20万円分 | 最大1万円分 |

| 入会& 利用特典※3 | 最大7,000P | 最大7,000P | 最大20,000P | - |

| 公式サイト | 詳細へ | 詳細へ | 詳細へ | 詳細へ |

【dカード GOLD / dカード PLATINUM還元特典】 ※1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。 ※2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。 ※3ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。 -------------------------- 【dカード GOLD U還元特典】 ※1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。 ※2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。 ※3ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。 ※4 家族カードは本特典の対象外になります。 |

||||

dポイントが最大20%還元されるサービスも付帯しますので、ドコモ利用料金をお得にできるでしょう。

またau PAY ゴールドカードは最大11%のポイント還元がありますし、楽天カードは様々な楽天サービスでポイントが貯まります。

ドコモ以外でも、ポイントサービスを1つにまとめればキャリアの利用料金をお得にできるでしょう。